Содержание

- 1 Как планировать семейный бюджет?

- 2 Необходимость семейного бюджета

- 3 Советы по планированию

- 3.1 Прозрачность бюджета

- 3.2 Чеки от покупок

- 3.3 Мобильное приложение

- 3.4 Общий банковский счет

- 3.5 Личные нужны и накопления

- 3.6 Совместные цели

- 3.7 Расходы детей и помощь родителям

- 3.8 Отношение к семейному бюджету

- 3.9 Отсутствие перегрузки

- 3.10 Сначала себе, потом остальным

- 3.11 Время — деньги

- 3.12 Сокращение крупных расходов

- 3.13 Общие советы

- 4 Оптимизация расходов

Многие семьи обеспокоены оптимизацией собственных расходов и доходов. Неправильная организация приводит к снижению уровня жизни, бездумным тратам и разногласиям в семье. Узнав, как планировать семейный бюджет, можно решить эти проблемы.

Как планировать семейный бюджет?

Узнавая, как планировать семейный бюджет, обнаруживается необходимость согласовывать его со всеми членами семьи. Обратное возможно только в случае полного доверия к одному человеку. Начать планирование необходимо с анализа общего бюджета за предыдущий период времени. Он должен составлять 4 месяца. Это поможет увидеть четкую картину финансового состояния семьи на данный момент. На протяжении нескольких месяцев нужно расписывать доходы и расходы. Перед оптимизацией необходимо провести анализ полученных данных. Планировать семейный бюджет лучше на каждый месяц, так как члены семьи обычно получают доходы ежемесячно.

Чтобы начать планировать семейный бюджет, необходимо распланировать предстоящие доходы. В список входят:

- заработная плата;

- помощь от государства;

- дополнительные заработки;

- выплаты по депозитам;

- иные поступления.

После необходимо спланировать предстоящие расходы. Лучше распределить их на четыре категории. Каждую необходимо планировать отдельно, распределяя по важности и необходимости:

- семейные расходы;

- траты на детей;

- личные мужа;

- личные жены.

На первом месте должно стоять погашение кредитов и долгов. Затем необходимо выделять сумму на сбережения, потом на нужные необходимости семьи. Это коммунальные платежи, пища, общественный или личный транспорт, лекарства. Стоит оставить определенную сумму денег на непредвиденные расходы. В последнюю очередь должны быть оставлены деньги на развлечения и удовольствия.

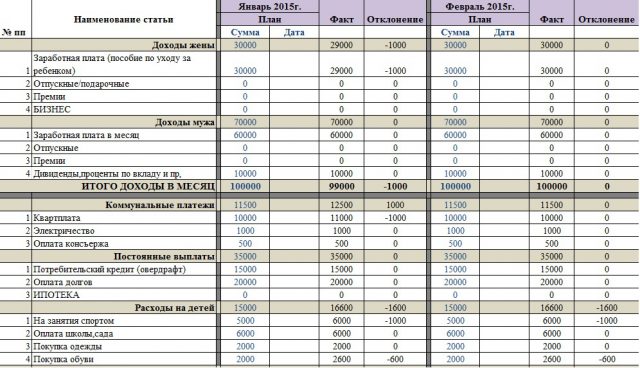

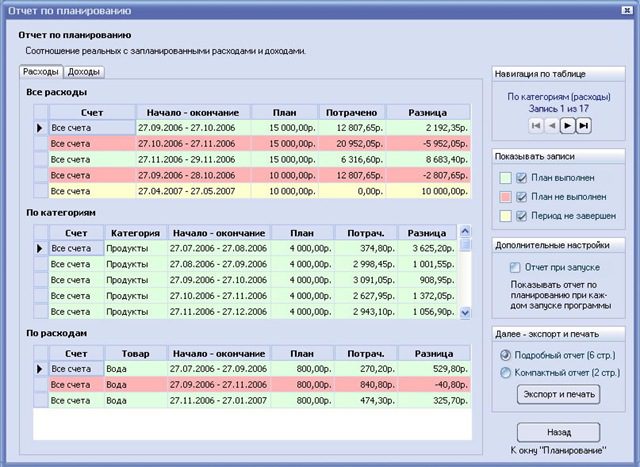

Как только семейный бюджет будет распланирован, необходимо чётко придерживаться плана и постоянно записывать, подсчитывать расходы и доходы ежедневно. Можно использовать блокнот, дневник, файлы на компьютере. Необходимо прикреплять чеки после покупок. Вести бумажную версию не очень удобно, так как в поисках нужной страницы придётся пролистать весь блокнот. Поэтому намного удобнее вести подсчеты в программе Excel. Она позволит оптимизировать расчёты и играет роль калькулятора. Можно воспользоваться онлайн-сервисами или программами для ведения семейного бюджета. Однако не могут быть платными. Такие программы для ведения семейного бюджета обычно стоят не более 20 долларов. Распространенными являются приложения “домашняя бухгалтерия”, “семейный бюджет”, AceMoney.

Вне зависимости от того, какой метод ведения бюджета был выбран, каждый месяц необходимо анализировать точность выполнения плана по расходам и доходам. Это нужно делать в конце периода. Если доходы превысили указанную сумму, а расходы снизились, бюджет перевыполнен. В обратной ситуации он не выполнен. Второй случай необходимо тщательно проанализировать и обнаружить проблемы. Это поможет оптимизировать планирование семейного бюджета на следующий месяц. Анализ нужно проводить каждый месяц обязательно. Если финансовое состояние семьи улучшилось, это не может стать поводом прекращения планирования. Хорошие результаты достигаются только благодаря постоянному анализу бюджета.

Иные методы

Помимо основного метода, позволяющего понять, как планировать семейный бюджет, есть еще несколько простых схем. Они помогают быстрее и лучше справляться. Простые методы особенно полезные в начале пути, когда семья планирует свой бюджет в первый раз и не знает, как правильно пользоваться более сложными программами. Они могут стать базой для постоянного плана. Авторы подобных схем рекомендуют сберегать 20% от доходов, что необходимо превратить в привычку. Это позволит увеличить сбережения. Повысить уровень жизни поможет уменьшение обязательных расходов. Их доля в общей сумме должна быть меньше.

Метод Эндрю Тобиаса

Эндрю Тобиас написал книгу, название которой утверждает, что она станет единственным необходимым руководством по инвестированию. Он предлагает следующий метод, который поможет просто и быстро справиться с проблемами составление бюджета:

- необходимо в первую очередь избавиться от всех долгов, закрыть кредиты и никогда не пользоваться кредитными картами;

- всегда сохранять 20% от полученного дохода, никуда их не тратя;

- оставшиеся 80% предназначены для ежедневных трат и жизни.

Метод нужно использовать в определённом порядке. Если сначала тратить, то в конце месяца может оказаться, что откладывать стало нечего. Однако 20% от дохода может показаться слишком большой суммой, поэтому для начала можно откладывать по 10%. Это поможет легче выработать привычку на создание сбережений. Для большей эффективности в конце месяца оставшиеся деньги можно также оставлять как резервный фонд семьи.

Метод трех областей

В одной из книг, посвященных тому, как планировать семейный бюджет, авторы предложили метод трёх областей для достижения успеха в финансовой сфере семьи. Он предполагает поддержание баланса во всех категориях расходов и доходов. В 3 области входят:

- Вещи первой необходимости, на которые нужно тратить 50% от дохода. Туда входят продукты питания, плата за жилье и коммунальные услуги, страховки и расходы на транспорт, необходимая одежда.

- Вещи для собственного удовольствия, расходы на которые составляют 30%. В категорию входят посещение ресторанов, театров и кино, увлечения и хобби, интернет и телевидение, новая одежда и аксессуары.

- Сбережения, на которые должно идти 20%. В эту категорию входят и погашение долгов и кредитов.

Эта схема помогает не только накопить определенную сумму благодаря сбережениям, которые впоследствии помогут избавиться от долгов. Можно жить в свое удовольствие, используя 30% на удовлетворение собственных потребностей в развлечениях. Не каждая семья может себе позволить использовать этот метод, однако он может стать целью.

Правило 60%

Популярный автор статей на финансовую тему Ричард Дженкинс предложил схему под названием «60%». Он предлагает разделить доход на 5 частей, из которых 60% будет уходить на насущные расходы. Схема выглядит следующим образом:

- насущные расходы — 60%;

- накопление на пенсию — 10%;

- покупки, выплаты на долгий срок — 10%;

- непредвиденные расходы — 10%;

- развлечения — 10%.

Метод ограничивает в тратах на собственное удовольствие, однако предполагает накопление на пенсию, а также сбережение для непредвиденных и нерегулярных расходов.

Необходимость семейного бюджета

Узнавая, как планировать семейный бюджет, семья обнаруживает потребность учитывать интересы всех. На этой почве возникают разногласия. Однако при планировании повышается финансовая дисциплина в семье, лучше контролируются средства. Это позволит повысить эффективность трат, быстрее рассчитаться с долгами, сэкономить и накопить на определённый нужды. Результатом станет улучшение финансового состояния семьи. Планирование семейного бюджета позволит быстрее эффективнее прийти к назначенной цели в определенные, назначенные сроки.

Планирование семейного бюджета является важной составляющей финансового благополучия. Этот метод используется во многих других сферах. Успехов добиваются те, кто тщательно продумывает план и шаги. Примером может выступить армия, где перед тем, как идти в нападение, продумываются все шаги. Изучается местность, условия, противник, учитывается время года и положение войск. Крупные мероприятия также для успеха на рынке проводит исследования составляют план действий. Этот же метод используется при планировании путешествий, где малейшее отклонение от заданного курса может привести к снижению безопасности путешественников. Планирование семейного бюджета относится к этой категории, поэтому эффективный план поможет достигнуть финансового успеха. В этом нет сложностей.

Что необходимо для планирования?

Выясняя, как планировать семейный бюджет, человек столкнется с необходимыми вещами, без которых действие невозможно. В перечень входят:

- Информация о доходах и расходах за прошлые месяцы. Для их получения необходимо ввести учёт.

- Информация о предстоящих событиях, на которые будут нужны деньги. В категорию входит оплата счетов, дни рождения, отпуска, праздники, выплаты по кредитам и долгам, плата за кружки у детей, дополнительные траты.

- Рекомендуется завести отдельный блокнот или календарь для ведение учёта затрат.

- Сезонность. Это особенно важно, если в месяце присутствуют праздники. В такие дни магазины повышают стоимость своих товаров. К лету чаще поднимаются цены на топливо, так как многие едут в отпуск или путешествия на автомобилях. Также поднимаются цены на авиабилеты, гостиницы и другие аспекты отпуска. Это же касается новогоднего периода. Осенью расходы повышаются из-за затрат на школьников и студентов.

- Для ведения семейного бюджета можно воспользоваться бумажными блокнотами, компьютером, программой Excel или аналогичной. В интернете можно найти перечень приложений для составления учета расходов и доходов. Они учитывают личные финансы. В нём необходимо составить план на следующий месяц, подробно расписав все пункты.

Польза планирования семейного бюджета

Интересуясь тем, как планировать семейный бюджет, возникают вопросы о его пользе. В первую очередь исчезнут необдуманные и ненужные покупки. Многие люди не любят строгой дисциплины, они привыкли к спонтанности действий. Однако если нет больших сбережений, нужно научиться управлять финансами для достижения успеха в этой сфере, перестать жить от зарплаты до зарплаты и зависит от неё. Необходимо продумать дополнительные источники дохода, инвестировать деньги. Это возможно, если правильно планировать семейный бюджет. Ускорить процесс составления месячной программы доходов и расходов поможет приложение для учета личных финансов.

Семейный бюджет позволяет создать общий счёт для оплаты трат внутри семьи, позволит совместно выплатить кредиты и достичь определенных целей. В каждой семье подход к бюджету разный. Одни супруги могут складывать весь свой доход, а затем тратить по необходимости. Другая пара может складывать определенную часть заработной платы на общие расходы, оставшаяся часть будет для личного пользования. Однако любой вариант не идеален, так как в семье могут возникнуть разногласия на почве недопонимания. Одному супругу может казаться, что другой тратит больше на себя и ущемляет его интересы.

Отсутствие семейного бюджета означает, что нет четкого представления о том, куда тратятся заработанные деньги. Возникают ссоры и обиды. Избежать такого исхода, взаимных обвинений поможет составление четкого бюджета. В нём необходимо указать все возможные траты и покупки. Приобретения и цели в финансовой сфере нужно обсуждать вместе. Заранее определить пространство для личных расходов. Многие финансово успешные люди планируют свой семейный бюджет. Они составляют жёсткие правила, прописывают абсолютно все траты. Так им удаётся сохранять крупные суммы денег на счету, избавиться от необдуманных трат и накопить состояние.

В начале каждого месяца необходимо произвести расчёт расходов на продукты питания, коммунальные счета, перемещение по городу, одежду и обувь, детей и домашних питомцев, расписать возможные суммы. Затем семейная пара может разделить расходы. Один возьмёт на себя покупку продуктов питания, одежды, второй заплатит за квартиру и услуги. Оба должны отчислять какие-то деньги на сбережения в фонд.

Решение проблем

Планирование семейного бюджета позволяет решить многие проблемы. В список входят:

- избежание необдуманных, импульсивных покупок, которые потом не используются в быту или лично человеком;

- более осмысленный подход к расходам, помощь в достижении определенных целей;

- возможность накопления на дорогие товары, быструю выплату по кредиту, путешествия за счёт экономии денег;

- устранение недопонимания в семье на финансовой почве, так как в плане на месяц чётко обозначены траты каждого члены семьи, которые подлежат корректировке;

- определение количества денег, которое можно вместо трат направить на достижение будущих целей и финансовой свободы;

- улучшение уровня жизни за счёт прекращения бесполезных расходов, увеличения возможности потратить деньги на важное.

Причины отсутствия планирования семейного бюджета

Не все семьи занимаются планированием бюджета. Они знают о необходимости, однако по определённым причинам не делают этого. Возможными препятствиями становится:

- нежелание делить доход;

- неправильное отношение к семейному бюджету;

- усложнение процесса планирования;

- доход приносит только один член семьи;

- нет согласия по финансовой части;

- невозможность просчитать расходы.

Советы по планированию

Прозрачность бюджета

Узнавая, как планировать семейный бюджет, пара обнаружит необходимость сделать его прозрачным. Это поможет избежать недопонимания, полностью расписать расходы и увеличить эффективность. Все траты в течение месяца нужно обязательно констатировать.

Чеки от покупок

Одним из способов, позволяющих понять, как планировать семейный бюджет, является сбор чеков от покупок. Этот метод трудоемкий, так как они часто теряются и не везде их можно получить. Придется перебрать гору чеков, чтобы анализировать бюджет за прошлый месяц, вспоминать, за что выдавались чеки без определенной информации, подсчитывать постоянно суммы. Избежать этого поможет моментальное внесение данных в файл Excel.

Мобильное приложение

Более удобным способом, чем накопление чеков, является использование мобильных приложений. На каждом смартфоне есть магазин, в котором можно найти подобные аппликации. В них можно записывать расходы и доходы, распределенных по категориям, настроить доступ к плану для всех членов семьи, смотреть анализы и статистику. Обычно общий доступ можно получить только в том случае, если версия платная. Приложение требует моментальный записи всех расходов, пока о них не забыли. Если пренебречь этим, в конце месяца обнаружится сумма, которая была потрачена на неизвестность.

Общий банковский счет

Более надежным и простым способом является открытие общего банковского счёта. Так отслеживать траты легче. Все операции будут отражены в приложении автоматически, не придётся записывать их самостоятельно, ничего не потеряется. Однако не все банки предлагают подобную функцию. Общий счёт является на стадии развития в России, поэтому подобную опцию предлагают единичные финансовые учреждения.

Необходимо заранее узнать в своём банке, возможна ли такая функция. Некоторые учреждения имеют программу семейного банкинга. Все члены семьи могут делиться друг с другом банковской продукцией. Это может быть счёт, задолженности по кредитам, вклады. Есть возможность объединить расходы по карточкам. Некоторые банки предлагают сотворить отдельный счет, а затем открыть доступ к нему остальным членам, оформив каждому из них отдельную карту. Однако зачастую, чтобы воспользоваться данной функцией, все члены семьи должны иметь собственный счет в определенном банке, завести аккаунт в интернет-банкинге. Только после этого они смогут получить доступ к общим расходам.

Подобный сервис предоставляются не только семьям. Общий счёт могут открыть друзья, которым банк предоставляет возможность без проверки родственных связей. Все операции будут отражены в отчете из интернет-банка. Его может посмотреть любой член семьи. Это позволит сделать планирование семейного бюджета наиболее прозрачным. При смене обстоятельств можно закрыть доступ определенному человеку к счёту, вкладам. Однако не каждый решится предоставить членам семьи открытую информацию о доходах и расходах. Причиной может стать недоверие, покупки, о которых члены семьи не должны знать, нужда в свободе и личном пространстве в финансовой сфере. Это необходимо учитывать при планировании семейного бюджета.

Личные нужны и накопления

Если семьёй был выбран способ общего банковского счёта, это не означает, что придется все деньги перечислять на него. Можно отправлять часть своих доходов, а другую оставлять на личные нужды. Близкие смогут пользоваться только общедоступными услугами, остальные операции, связанные с деньгами, им недоступны. Никто не будет контролировать приватные счета и вклады.

Также необходимо уделить внимание накоплению денег. Обычно с дохода оставляются 20%, которые либо накапливаются на специальном счету, либо инвестируются. Однако делать это нужно если доходы позволяют. В противном случае придется потратить эти деньги на ежедневные расходы. Накопления смогут выручить в непредвиденных обстоятельствах, пойти на крупные расходы в будущем. Если накопление индивидуальное, можно оставить на приватном счету. В случае, если вся семья хочет производить вклад, можно завести отдельный накопительный счёт с общим доступом.

Совместные цели

Во время планирования семейного бюджета цели у обоих супруг должны быть одинаковые. Если необходимо сократить расходы, накопить на отпуск или быстрее выплатить кредит, муж и жена должны объединившись идти к этой цели. Для этого хорошо подойдут совместные вклады в банке. Открыв общий счёт на супругов, они могут совместно вкладывать деньги в накопление или выплату по кредитам.

Необходимо договориться с супругом о том, какая сумма будет ежемесячно поступать от каждого члена семьи на общий счёт. Если это погашение кредита, можно открыть к нему доступ и ежемесячно перечислять оговоренные суммы. В этом случае цель быстрее погасить кредит превращается в реальность, так как оба супруга действуют совместно и складывают определённое количество денег. Планы начинают воплощаться в жизнь. Такое же правило действует при желании накопить. Создается отдельный счёт, к которому получают доступ оба супруга, а необходимая сумма ежемесячно перечисляется обоими. Это позволит сплотить семью и быстрее достигают целей.

Расходы детей и помощь родителям

Выясняя, как планировать семейный бюджет, супруги обнаруживают дополнительные расходы в виде помощи родителям и выделение карманных денег для отпрысков. Это также можно разделить на двоих. Рекомендуется использовать мобильное приложение с использованием общего банковского счёта. Можно настроить автоплатеж для перечисления определенной суммы на счёт родителей. Можно создать общий счёт, на который периодически будут зачисляться деньги.

Некоторые банки предлагают особые карты для детей. Их можно оформить с разрешения родителей, к которому они могут подключить автоплатеж с общего семейного счёта. Так будут поступать карманные деньги детям от обоих супругов. Родители могут управлять карточкой своего чада, пополнять, просматривать все совершенные с ней операции. Доступна такая опция для детей от 6 лет, которым предлагается мобильное приложение. В нём будет доступна обучающая информация, которая научит ребенка правильно распоряжаться личными финансами.

Отношение к семейному бюджету

Не стоит ассоциировать планирование семейного бюджета как необходимость сильной экономии и лишения жизненных удовольствий. Это ошибка. Качество жизни от планирования должно повыситься. Необходимо правильно относиться к семейному бюджету. Повышение уровня жизни происходит за счёт того, что обычно человек тратит 20% имеющейся суммы впустую. Это злоупотребление бесполезными покупками, частые походы в кафе и рестораны, переплата за продукцию и услуги, которые можно было купить дешевле. Покупки могут быть импульсивными, спонтанными. Отказ от подобной деятельности поможет в будущем улучшить уровень жизни.

Сэкономленные деньги с удовольствием могут перенаправляться на необходимые вещи. Это предметы по уходу за собой, отпуск и путешествия, увлечения, приятные подарки и сюрпризы. Рекомендуется создать личный капитал, который поможет чувствовать себя финансово независимым. Он также может стать подушкой безопасности. Речь не идет о строгом урезании трат, необходимо расставить приоритеты. Планирование семейного бюджета поможет улучшить качество жизни без необходимости увеличить доходы и устраиваться на несколько работ.

Семейный бюджет не зависит от того, сколько каждый член семьи зарабатывает денег. Это можно учесть и правильно разделить расходы. Если у мужа зарплата ежемесячно, а жена работает фрилансером и деньги поступают несколько раз за месяц, во время планирования можно учесть факторы и распределить расходы правильно. Это можно сделать с помощью интернет-банка с общим счётом. Поможет создать семейный бюджет максимально честным, увеличить его прозрачность и избавить семью от ссор из-за финансовых проблем. Будет возможность личных сбережений и трат.

Отсутствие перегрузки

Использование программ для планирования семейного бюджета может значительно облегчить быт. Однако некоторые из них слишком детализируют, подсчитывая малейшие растраты вплоть до граммов съеденной еды. Этот подход является неверным, он не несет пользы и затрачивает силы. Семейный бюджет быстро надоест и его перестанут вести.

Решением этой проблемы станет замена приложения. Аппликация на телефон должна вести бюджет, в котором указываются лишь основные доходы и расходы. Траты на продукты питания, развлечения и удовольствия, коммунальные услуги, транспорт, необходимые предметы гардероба. Планирование бюджета является достаточным нудным занятием. Ему не нужно уделять слишком много времени. Перегрузив себя во время планирования можно убить интерес к подсчету финансов. Минимальные усилия принесут максимальный результат.

Сначала себе, потом остальным

Получив зарплату, член семьи совершает расходы. Обычно откладываются деньги, оставшиеся в конце месяца. Всегда находятся важные потребности первой необходимости, на которые придется потратить оставшуюся сумму. Подход неверный. Необходимо сразу отложить назначенную сумму, которая идёт на создание личных накоплений, оставшиеся деньги можно потратить. Это приблизит человека к его цели, тратить деньги будет более комфортно.

Время — деньги

Узнавая, как планировать семейный бюджет, люди сталкиваются со стеснением экономии. Они думают об общественном мнении, если попросят скидку или начнут торговаться. Однако подход неверный. Финансово состоятельные люди знают цену деньгам и времени. Необходимо подумать, сколько стоит один час жизни. Разделить собственную зарплату на количество проработанного времени. Это станет ценой 1 часа. При бездумных тратах в 20% от общего дохода человек теряет деньги и время своей жизни. Это будет равняться практически 1 потраченной впустую недели. Необходимо подумать о том, куда могли действительно потратиться эти деньги, если в определенный момент сэкономить. Комфорт в жизни не понизится, расходы уменьшатся, деньги станут накапливаться легче.

Сокращение крупных расходов

Чрезмерная экономия также негативно влияет на семейный бюджет. Человек может сэкономить на проезде, воспользовавшись услугами автобуса вместо маршрутки, однако из-за плохого настроения затем потратить больше денег в ресторане. Не происходит сокращение расходов, плохое настроение сохраняется и ухудшается. Поэтому экономить на мелочах не следует. Лучше тратить меньше денег на крупные покупки. Это поможет не потерять комфорта жизни, сэкономить деньги.

Общие советы

Узнавая, как планировать семейный бюджет, обнаружится, что процесс несложный. Соблюдение определенных рекомендаций поможет контролировать расходы и ввести планирование в привычку. Процесс будет подразумеваться как обязательный. Планирование семейного бюджета обеспечит более комфортные жизненные условия и финансовый успех. Нужно выбрать удобный и оптимальный метод, чтобы затем наслаждаться результатами. Чтобы они были положительные, необходимо следовать советам:

- Необходимо помнить о причине решения начать планировать бюджет. Нельзя принимать решения исходя из общественного мнения. Нужно поставить конкретную цель и указать причину. Это может быть быстрое выплачивание кредита, сокращение расходов.

- Необходимо поставить четкую цель, которая бы мотивировала на продолжение планирования семейного бюджета. Эти могут стать накопления, крупная покупка.

- Необходимо ввести тщательный отчет по доходам и расходам. Это поможет быть уверенным в результатах и лучше организовать бюджет на следующий месяц.

- Открыть накопительные счета для оптимального откладывания средств. Лучше ограничить возможность снимать с него деньги. Это поможет лучше формировать фонд семьи.

- Необходимо реалистично смотреть на вещи. Не нужно ставить невыполнимых целей и стремиться к невозможному. Начинать следует с малого.

- Важным аспектом является поддержка со стороны близких. Семейный бюджет должен составляться при участии всех членов семьи.

- Не стоит бояться радикальных перемен в бюджете. Необходимо проявить гибкость и выбирать работающий в конкретной ситуации метод. Цифры могут расходиться в виду непредвиденных обстоятельств, не всегда удаётся четко следовать плану.

- Маленькие, однако реально достижимые цели будут большей мотивацией. Их нужно постоянно увеличивать в связи с успехами планирования.

Оптимизация расходов

Выясняя, как планировать семейный бюджет, семьи задается вопросом об оптимизации расходов. Для этого существует несколько способов:

- Первый предназначен для людей с развитой внутренней дисциплиной. В первый месяц необходимо составить план расходов с примерными тратами по каждой позиции. В течение всего месяца жить по четко установленным правилам. Если денег не хватает, нельзя тратить больше. Это помогает лучше увидеть общую картину и на следующий месяц максимально оптимизировать расходы. Последствия научат правильному планированию. Не стоит забывать о том, что минимум 10% должны идти на накопительный счёт.

- Второй способ представляет собой более щадящую схему. В первый месяц необходимо записывать и точно рассчитывать все расходы. В конце периода нужно рассмотреть результат. Многие люди оказываются шокированы тем, насколько безобразно распоряжается своими деньгами. Появится вопрос о том, откуда берутся такие суммы.

Увидев конкретные суммы, можно начать планировать семейный бюджет. Необходимо сократить расходы. Можно использовать более экономный мобильный тариф, вместо обедов в ресторане носить с собой ланч бокс, вместо развлечений в общественных местах посидеть дома и почитать книгу. К оптимальным расходом приходят в течение 4-5 месяцев.

Прибавка к зарплате

Перед тем, как планировать семейный бюджет, человек думает о возможной прибавке к зарплате. Ее необходимо делить на 2 части. Половину откладывать в личные сбережения, вторую часть тратить на расходы. При повышении зарплаты на 5000 рублей большинство людей увеличивают доступную для расходов сумму на все появившиеся деньги.

Однако человек привык жить на определенную сумму и в увеличении нет необходимости. Поэтому стоит отдать 2500 руб на увеличение трат, вторую половину вносить в личный капитал. Это поможет быстрее накопить деньги и больше инвестировать, а также немного улучшить качество жизни за счёт увеличения доступной для расходов суммы. Финансово обеспеченные люди тратят меньше, чем получают. Разница идёт на полезные инвестиции, приумножение собственного капитала и выгодные вложения.